簡易課税制度のまちがえやすい事業区分について税理士が解説!②〜飲食業・宿泊業〜

2024/10/03

はじめに

消費税の計算方法の一つに「簡易課税制度」というものがあります。「簡易課税制度」とは、売上に係る消費税と、「みなし仕入率」という数値を用いて、消費税を簡便的に計算できる制度です。具体的には下記の計算式により消費税が算出されます。

納付する消費税額 = 売上に係る消費税額 -(売上に係る消費税額 × みなし仕入率)

このうち、「みなし仕入率」については、業種やサービス内容によって分類が細かく分かれており、誤りが生じやすい箇所でもあります。

当ブログではこの「みなし仕入率」に関する、注意すべきポイントについて、複数回にわたって解説します。第2回は飲食業・宿泊業の簡易課税制度における注意点についてです。

なお、簡易課税制度の概要や詳細な計算式については、『【基礎論点】消費税の仕組みを税理士が解説!④〜簡易課税制度〜』を参考にしてください。

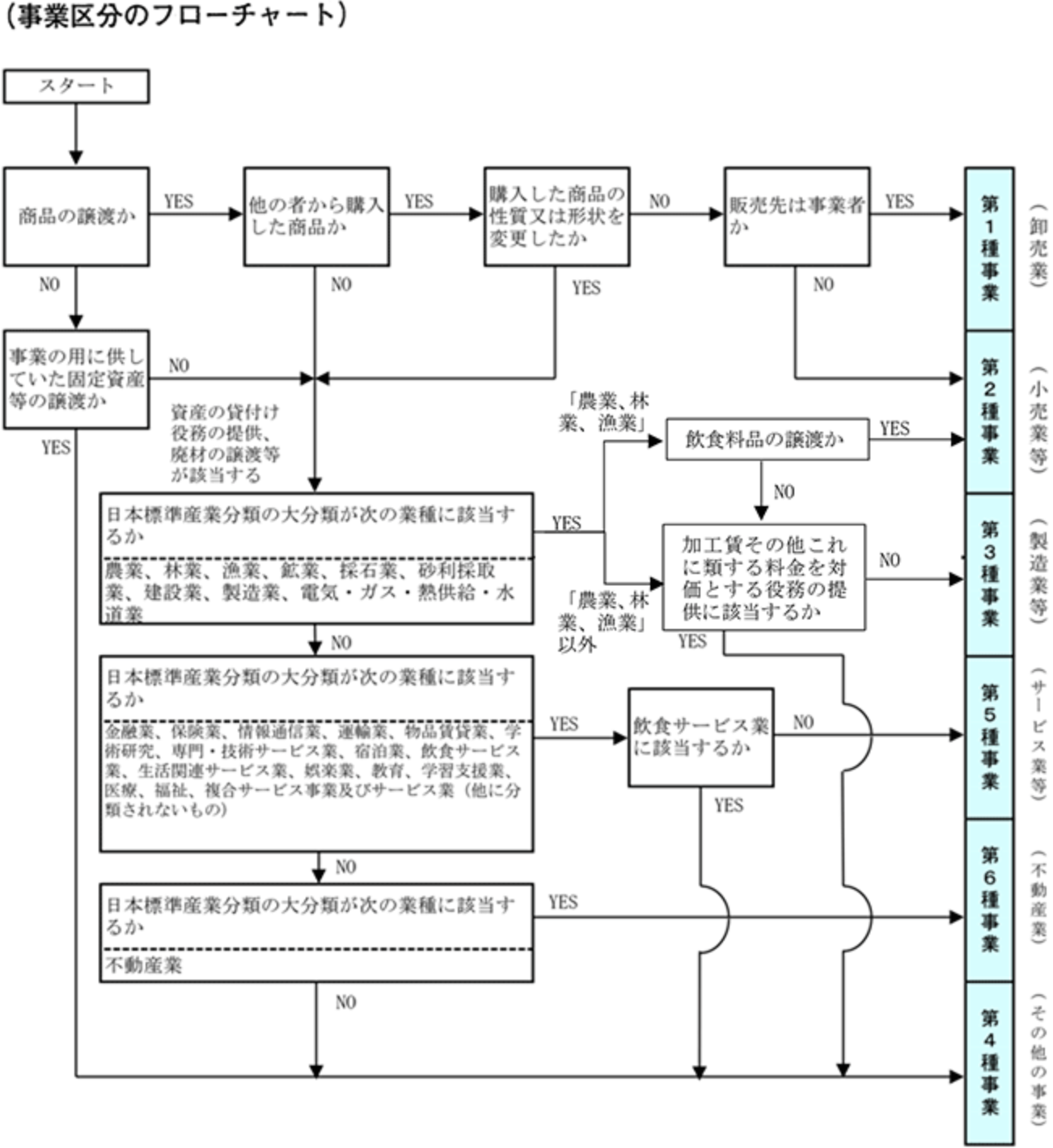

事業区分ごとのみなし仕入率及び判定にあたってのフローチャート

| 事業区分 | 業種 | みなし仕入率 |

| 第1種業種 | 卸売業 | 90% |

| 第2種業種 | 小売業、農業・林業・漁業(飲食料品の譲渡に係る事業に限る) | 80% |

| 第3種業種 |

農業・林業・漁業(飲食料品の譲渡に係る事業を除く)、鉱業、 建設業、製造業、電気業、ガス業、熱供給業および水道業 |

70% |

|

第4種業種 |

第1種事業、第2種事業、第3種事業、第5種事業 および第6種事業以外の事業 |

60% |

| 第5種業種 |

運輸通信業、金融業および保険業、 サービス業(飲食店業に該当するものを除く) |

50% |

| 第6種業種 | 不動産業 | 40% |

出典:国税庁 「簡易課税の事業区分について(フローチャート)」

飲食業における簡易課税制度の注意点

飲食業については、上記の表に基づき、原則は第4種事業に該当します。

しかし、食品の提供方法によってはそれ以外の事業区分に該当する場合があります。

テイクアウトの場合

テイクアウトに関しては、店内飲食と併せてテイクアウトを行う事業か、キッチンカーのようにテイクアウトのみを行う事業かによって判断が異なります。なお、消費税率は酒類を除き軽減税率を用いて計算されることとなります。

A. 店内飲食と併せてテイクアウトを行う場合

店内調理している商品のテイクアウトは、他社から仕入れた飲食物を加工調理し、販売していることから第3種事業に該当します。一方、他社から仕入れた商品のテイクアウトは、他社から仕入れた商品を加工することなく販売していることから、販売先が事業者の場合は第1種事業に、販売先が消費者の場合は第2種事業に該当します。

なお、仕入れた商品に、切る、つぶす、タレに漬ける、混ぜる、パック詰めをするといった「軽微な加工」を施す場合についても、加工することなく販売しているとみなされます。

B. テイクアウトのみを行う場合

当該ケースは、基本的には飲食業ではなく製造業に該当することになるため、第3種事業に該当します。

出前を行う場合

出前は、テイクアウトとは異なり、飲食店業が行う関連したサービスという位置付けとなっているため、原則通り第4種事業に該当します。しかし、店内の飲食に該当しないことから、消費税率は酒類を除き軽減税率を用いて計算されることとなります。

宿泊業における簡易課税制度の注意点

宿泊業については、上記の表に基づき、原則は第5種事業に該当します。

しかし、宿泊施設の関連サービスについては、それ以外の事業区分に該当する場合があります。

宿泊施設内のレストランの売上

宿泊施設によっては、宿泊客以外でも利用できるようなレストランが併設されているケースも多いと思いますが、このような場合においての飲食物の提供は、飲食業に該当することとなり、第4種事業に該当します。

ただし、「1泊○食付で○万円」というように、食事代込みで宿泊料金が定められている場合は、全額を宿泊業の対価として捉え、第5種事業に該当することとなります。

客室内の飲食物の提供

冷蔵庫内にある飲食料品を販売した場合については、飲食業に付随するサービスとして第4種事業に該当します。なお、消費税率は酒類を除き軽減税率を用いて計算されることとなります。一方、ルームサービスにより飲食物を注文した場合も同様に第4種事業に該当しますが、消費税率は店内の飲食に該当することとなるため、軽減税率の対象外となります。

お土産品の販売

宿泊施設内でお土産品を販売しているケースも多いかと思いますが、お土産品の販売は、原則は小売業として第2種事業に、自家製の商品の販売は第3種事業に該当します。

マッサージ・ゲームコーナーなどの関連施設

宿泊施設内に併設されているマッサージ店やゲームコーナーなどの各種サービスについては、当該併設されているものの事業区分を日本標準産業分類の分類に応じて判断することとなります。ちなみにマッサージ店・ゲームコーナの場合はいずれも第5種事業に該当します。

自動販売機の売上

宿泊施設内の自動販売機の売上は、原則は小売業として第2種事業に該当しますが、レストランなどの飲食内スペースにある場合には、飲食業の関連事業として第4種事業に該当します。また、宿泊施設外の自動販売機の売上で、設置手数料のみの収入の場合には、サービス業としてて第5種事業に該当することとなります。

まとめ

いかがだったでしょうか。

飲食業においてはコロナ対応もありテイクアウトを行う事業者が増えているため、特に注意が必要です。また宿泊業は、ケースによって第2種事業・第3種事業・第4種事業・第5種事業を細かく区分して、売上高を集計する必要があるため多少手間がかかるかと思います。個別の事例について判断が困難な場合は、お近くの専門家に相談の上解決させることをお勧めします。

次回は不動産業の簡易課税制度における注意点について解説します。

磯会計センターでは、茨城でお困りの中小事業主様や個人事業主様に、会計・税務から補助金・融資など幅広くサポートをしておりますので、お悩み事がございましたらぜひお気軽にご相談ください。

(※当該記事は投稿時点の法令等に基づいて掲載しております。当ウェブサイト上のコンテンツについて、できる限り正確に保つように努めていますが、掲載内容の正確性・完全性・信頼性・最新性を保証するものではございません。)

----------------------------------------------------------------------

株式会社磯会計センター

〒308-0844

茨城県筑西市下野殿852-3 メゾンルーチェⅡ

電話番号 : 0296-24-3630

FAX番号 : 0296-25-1588

----------------------------------------------------------------------