【税制改正】定額減税の仕組みを税理士が解説!その5 〜給与所得に係る定額減税の年末調整時の精算(所得税)〜

2024/04/01

はじめに

令和5年12月22日に「令和6年度税制改正の大綱」が閣議決定されました。その中でも特に重要な項目となっているのは、所得税と住民税が一定金額減額されるという『定額減税』の制度です。今後閣議決定された大綱に沿った国税の改正法案が成立し、施行された場合には、令和6年分の定額減税が実施されることとなります。当ブログでは定額減税についての概要から詳細まで、複数回にわたって解説します。第4回は所得税における給与所得に係る給与等支払時の控除についてです。

給与所得に係る定額減税の概要(所得税)

給与所得に係る定額減税の流れ

給与の支払者(事業主)は給与を支給する際に源泉徴収を行い、従業員から所得税を預かりますが、その際に今回の定額減税の金額を考慮した上で源泉徴収をする必要があります。定額減税のために事業主が実際に行う作業は下記のとおりです。

① 控除対象者の確認

② 月次減税額の計算

③ 給与等支払時の控除

④ 年末調整時の精算

年末調整時の精算

対象者の確認

年末調整の対象となる人は、会社などに1年を通じて勤務している人や、年の中途で就職し年末まで勤務している人です。会社を設立している場合、例え経営者一人の会社であったとしても、当該経営者は年末調整の対象となります。

ただし、次の2つのいずれかに当てはまる人は除かれます。

|

〈年末調整対象外の人〉 ①1年間の給与の総額が2,000万円を超える人 ②災害減免法の規定により、その年の給与に対する源泉徴収について徴収猶予や還付を受けた人 |

なお、月次の定額減税実施時点においては、合計所得金額を勘案していないため、年末調整の対象外の人に対しても、月次の減税調整を行っていますが、そのような人は確定申告で最終的な精算を行うこととなります。

また、原則として年の途中で退職した従業員に対しては年末調整は行いませんが、次の5つのいずれかに当てはまる場合、年の中途で退職した場合であっても年末調整の対象となります。

①海外支店等に転勤したことなどの理由により非居住者となった人

②死亡によって退職した人

③著しい心身の障害のために退職した人(退職した後に再就職をし給与を受け取る見込みのある人は除きます。)

④12月に支給されるべき給与等の支払を受けた後に退職した人

⑤いわゆるパートタイマーとして働いている人などが退職した場合で、本年中に支払を受ける給与の総額が103万円以下である人(退職後その年に他の勤務先から給与の支払を受ける見込みのある人は除きます。)

年調減税額の計算

定額減税の計算時に対象となるのは、令和6年12月31日の現況(居住者が令和6年の中途で死亡・国外転出する場合は、死亡・国外転出時の現況)における同一生計配偶者や扶養親族の数ですので、年末調整時に受領した「扶養控除等申告書」や「配偶者控除等申告書」などを基に、再度定額減税額を計算し直します。

ただし、給与所得者のうち、合計所得金額が1,805 万円を超える人については、年調減税の適用を受けることはできないため、従業員が年末調整時に提出した基礎控除申告書に記載された令和6年分の合計所得金額の見積額を確認し、年調減税の適用を受けることができるかどうかを確認する必要がありますので注意しましょう。

|

〈所得税額の定額減税額:①②の金額の合計額〉 ① 本人 30,000円 ② 居住者である同一生計配偶者※1及び扶養親族※2 1人につき 30,000円 |

※1「同一生計配偶者」は、居住者の配偶者でその居住者と生計を一にするもの(青色事業専従者等を除く。)のうち、合計所得金額が48万円以下である者をいいます。

配偶者控除の適用がないような、合計所得金額が 900 万円超である居住者の同一生計配偶者も含みます。

なお、合計所得金額48万円超の配偶者は、配偶者自身が減税の対象となります。

※2「扶養親族」は、次の4つの要件のすべてに当てはまる人をいいます。

・配偶者以外の親族(6親等内の血族および3親等内の姻族。)又は里子や市町村長から養護を委託された老人であること。

・納税者と生計を一にしていること。

・年間の合計所得金額が48万円以下であること。

・青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと 又は白色申告者の事業専従者でないこと。

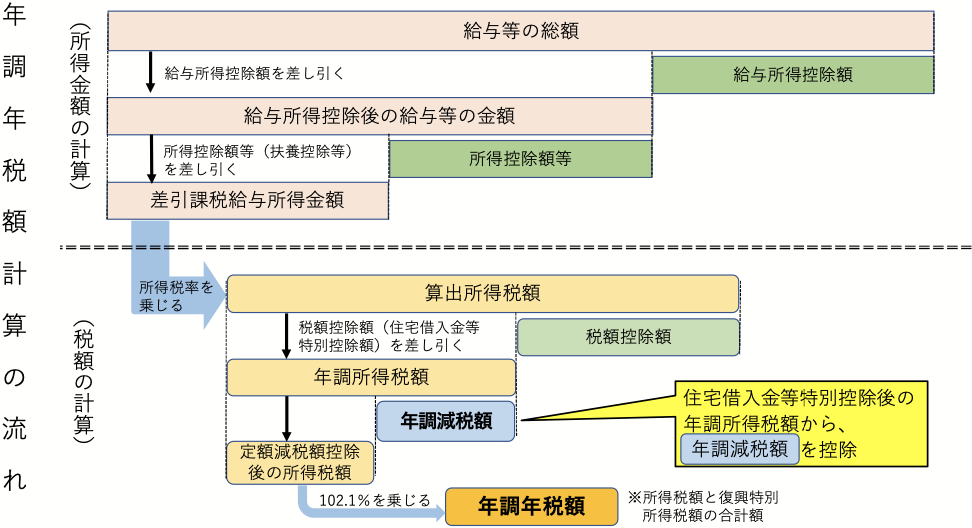

年調減税額の控除

対象者ごとの年末調整における年調減税額の控除は、住宅借入金等特別控除後の所得税額(年調所得税額)から、当該年調所得税額を限度に控除します。

その後、控除後の金額に復興特別所得税を含めた年調年税額を計算する形となります。

(出典:国税庁 給与等の源泉徴収事務に係る 令和6年分所得税の定額減税のしかた)

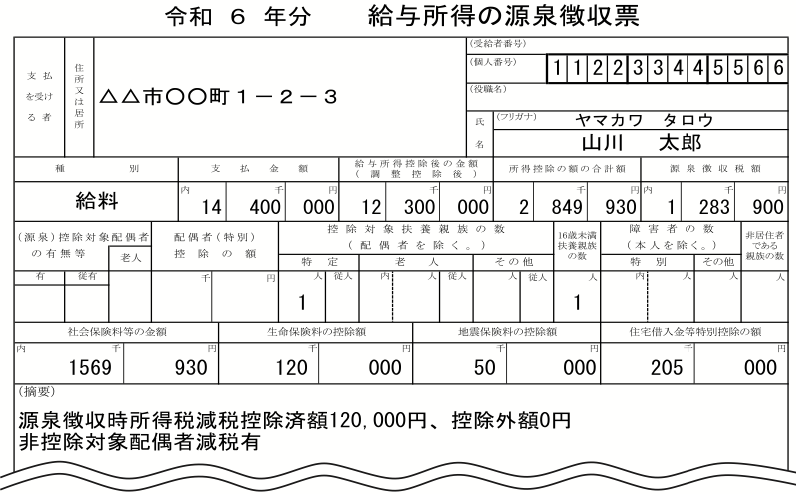

源泉徴収票への記載

年末調整が完了すると、従業員に対して源泉徴収票を交付しますが、その際に「(摘要)」欄に、今回の年調減税額に関する記載をする必要があります。

具体的には、実際に控除した年調減税額は「源泉徴収時所得税減税控除済額×××円」と、年調減税額のうち年調所得税額から控除しきれなかった金額は「控除外額×××円」(控除しきれなかった金額がない場合は 「控除外額0円」)と記載します。

また、合計所得金額が1,000万円超である従業員は、配偶者(特別)控除の欄に配偶者の情報が記載されないため、年調減税額に含めた同一生計配偶者を把握するため、「非控除対象配偶者減税有」と記載します。

(出典:国税庁 給与等の源泉徴収事務に係る 令和6年分所得税の定額減税のしかた)

まとめ

いかがだったでしょうか。

年末調整時の精算においては、再度対象者の確認や年調減税額の計算を行う必要があります。年末調整をスムーズに実施できるよう、例年より早く年末調整関係書類の収集を行うとよいでしょう。

次回は個人事業主の定額減税について解説します。

磯会計センターでは、茨城でお困りの中小事業主様や個人事業主様に、会計・税務から補助金・融資など幅広くサポートをしておりますので、お悩み事がございましたらぜひお気軽にご相談ください。

(※当該記事は投稿時点の法令等に基づいて掲載しております。当ウェブサイト上のコンテンツについて、できる限り正確に保つように努めていますが、掲載内容の正確性・完全性・信頼性・最新性を保証するものではございません。)

----------------------------------------------------------------------

株式会社磯会計センター

〒308-0844

茨城県筑西市下野殿852-3 メゾンルーチェⅡ

電話番号 : 0296-24-3630

FAX番号 : 0296-25-1588

----------------------------------------------------------------------