【2024年版】年末調整の全てを徹底解説!②〜扶養控除等(異動)申告書の書き方〜

2024/11/04

はじめに

今年も年末調整の時期が近づいてきました。会社勤めの方の中にはすでに、年末調整関係の資料を会社からもらっているという方もいらっしゃるかと思いますが、書類の書き方がイマイチわからないという方もいらっしゃるのではないでしょうか。

一方経営者の視点でも、年末調整はどのような流れで何をしなければならないのか、どこに何を提出しなければいけないのかなど、押さえておかなければいけないポイントがたくさんあり、混乱しやすいところかと思います。

また、2024年は定額減税の関係で、年末調整に関してもさまざまな変更点があります。

当ブログでは、数回にわたってこれらの年末調整の全容を詳しく解説していますので、ぜひ最後までご覧になっていただければと思います。

第2回は扶養控除等(異動)申告書の書き方について解説します。こちらについては2024年で一部改正がありますのでそちらもしっかり確認していただければと思います。

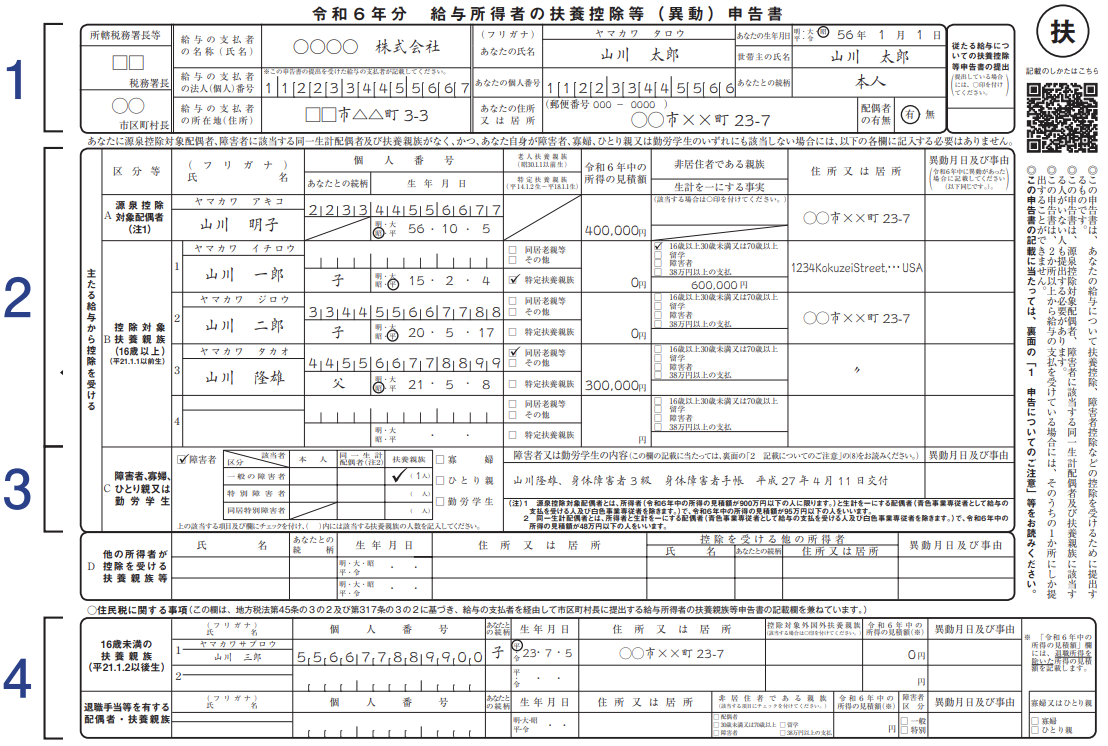

扶養控除等(異動)申告書の書き方

早速、扶養控除等(異動)申告書の書き方を下記の表に沿って解説していきます。

(参考:国税庁 各種申告書・記載例)

(参考:国税庁 各種申告書・記載例)

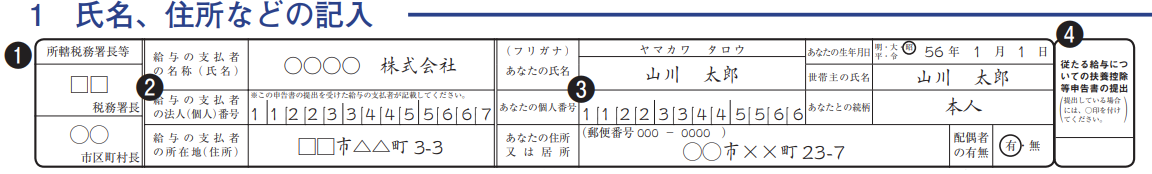

❶ 所轄税務署長等

上は給与を支払っている側の管轄税務署を記載し、下は年末調整対象者の住所地の市町村を記載します。

❷ 給与の支払者の名称・法人(個人)番号・所在地

給与の支払者が記載する欄です。

❸ 年末調整対象者の情報

年末調整対象者が記載する欄です。個人番号については給与の支払者が従業員やその配偶者、扶養親族のマイナンバーを記載した帳簿を備え付けていれば省略することができますので、給与の支払者に確認をしてください。

❹ 従たる給与についての扶養控除等申告書の提出

2箇所以上から給与の支払いを受けている人が、副業である給与の支払者に「従たる給与についての扶養控除等申告書」を提出している場合に⚪︎を付けます。「従たる給与についての扶養控除等申告書」とは、主たる給与等の支払者から支給される給与だけでは、所得控除が控除しきれないと見込まれる時に、副業の勤め先から支給される給与から、所得控除を受けるために提出するものとなります。

(参考:国税庁 各種申告書・記載例)

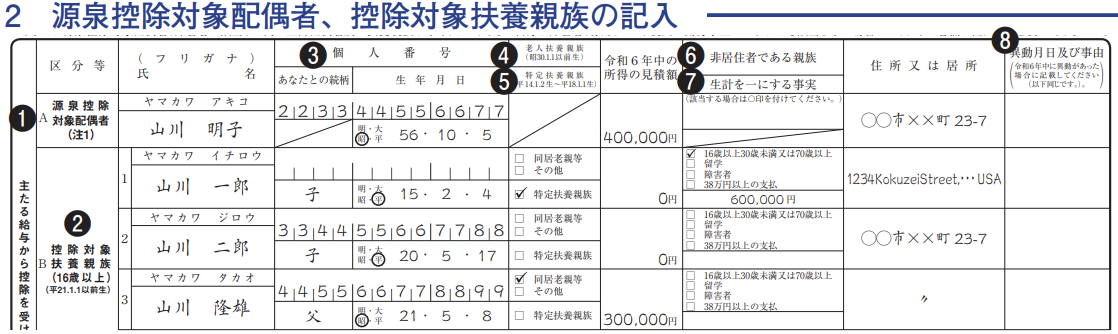

❶ 源泉控除対象配偶者

下記①〜④が全て該当する場合に記載が必要です。

① 年末調整対象者の所得の見積額が900万円以下

② 配偶者の所得の見積額が95万円以下

③ 民法上の配偶者で納税者と生計を一にしている

④ 青色事業専従者給与をその年を通じて一度も受け取っていないことまたは白色申告の事業専従者でないこと

源泉控除対象配偶者の記載をした場合、「配偶者控除申告書」も提出が必要です。

❷ 控除対象扶養親族

下記①〜③が全て該当する場合に記載が必要です。

① 令和5年12月31日時点で16歳以上であること

② その親族の方が生計を一にしていること

③ その親族の方の所得の見積が48万円以下であること

❸ 個人番号

氏名、住所などの記入で説明したのと同様に、個人番号については給与の支払者が従業員やその配偶者、扶養親族のマイナンバーを記載した帳簿を備え付けていれば省略することができますので、給与の支払者に確認をしてください。

❹ 老人扶養親族

扶養親族が令和5年12月31日時点で70歳以上である場合、以下のいずれかのチェックをつけます。

・扶養親族が本人又は配偶者の直系尊属で、同居しているとき ⇨「同居老親等」

・上記以外の場合 ⇨「その他」

❺ 特定扶養親族

扶養親族が令和5年12月31日時点で19歳以上23歳未満である場合、チェックをつけます。

❻ 非居住者である親族

扶養親族が非居住者である場合に以下のいずれかのチェックをつけます。非居住者とは、現在まで引き続いて1年以上国外に住んでいる者をいいます。

・親族が16歳以上30歳未満又は70歳以上の場合⇨「16歳以上30歳未満又は70歳以上」

・親族が30歳以上70歳未満で、留学の場合⇨「留学」

・親族が30歳以上70歳未満で、障害者の場合⇨「障害者」

・親族が30歳以上70歳未満で、38万円以上の送金を受けている場合⇨「38万円以上の支払」

非居住者である親族について扶養控除を受ける場合は、親族関係書類の添付等が必要で、「留学」にチェックをつけた場合は、留学ビザ等書類の提出が必要となります。

(参考:国税庁 各種申告書・記載例)

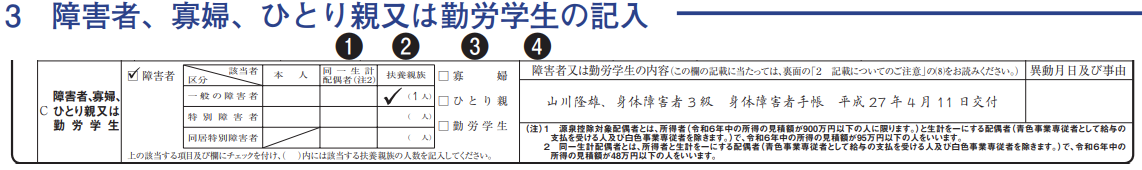

当該欄は、本人、同一生計配偶者、扶養親族が障害者の場合にチェックをします。例えば、本人が障害者の場合は、本人の欄の一般の障害者もしくは特別障害者のいずれかにチェックをつけます。

❶ 同一生計配偶者

配偶者が障害者であり、所得の見積額48万円以下の場合、以下のいずれかにチェックをします。

・特別障害者以外の障害者の場合⇨「一般の障害者」

・特別障害者の場合⇨「特別障害者」

・特別障害者で本人と同居している場合⇨「同居特別障害者」

なお、配偶者が障害者であっても、青色事業専従者または白色事業専従者の場合はチェックをしません。

❷ 扶養親族

扶養親族が障害者である場合、以下のいずれかにチェックをします。

・特別障害者以外の障害者の場合⇨「一般の障害者」

・特別障害者の場合⇨「特別障害者」

・特別障害者で本人と同居している場合⇨「同居特別障害者」

なお、ここでいう扶養親族は、控除対象扶養親族とは異なり、年齢が16歳未満の扶養親族も対象となります。

❸ 寡婦、ひとり親、勤労学生

年末調整対象者が寡婦、ひとり親、勤労学生に該当する場合にチェックをします。

・寡婦:以下の条件をいずれも満たす者です。

ーひとり親に該当しない

ー所得の見積額が500万円以下

ー事実上婚姻関係と同様の事情にある者がいない

ー夫と離婚した後婚姻をしておらず扶養親族がいる人、または、夫と死別した後婚姻をしていない人または夫の生死が明らかでない一定の人

・ひとり親:以下の条件をいずれも満たす者です。

ー所得の見積額が500万円以下

ー事実上婚姻関係と同様の事情にある者がいない

ー現に婚姻していないか、配偶者の生死が明らかでない者で、所得金額見積額が48万円以下の他の人の同一生計配偶者や扶養親族になっていない生計を一にする子がいる

・勤労学生:以下の条件をいずれも満たす者です。

ー大学、高校、一定の要件を備えた専修学校の学生等、職業訓練を受ける訓練生

ー所得の見積額が75万円以下

ー給与所得等以外の所得が10万円以下

ー自分の勤労に基づいて得た所得がある

❹ 障害者または勤労学生の内容

障害者や勤労学生にチェックをつけた場合、その該当する事実(障害手帳の種類・交付日、学校名など)やその人の氏名を記載します。

⚪︎ 他の所得者が控除を受ける扶養親族等

当該欄は、年末調整対象者と同じ世帯の他の所得者と扶養親族を分けて控除を受けている場合に、その扶養親族等の情報を記載します。例えば、長男は年末調整対象者の扶養、次男を配偶者(他の所得者)の扶養としている場合は次男の情報及び配偶者の情報を記載します。

(参考:国税庁 各種申告書・記載例)

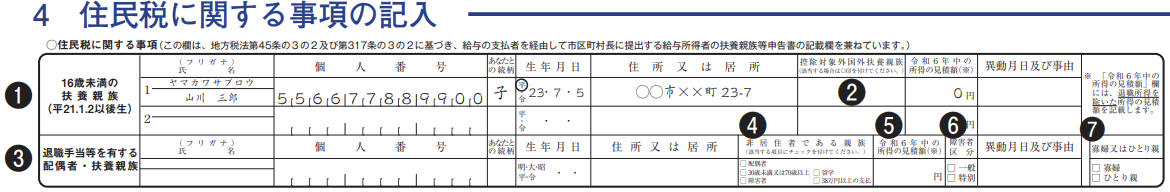

❶ 16歳未満の扶養親族

住民税の計算においては16歳未満の扶養親族も対象となるため、16歳未満の扶養親族がいる場合にその扶養親族等の情報を記載します。

❷ 控除対象外国外扶養親族

16歳未満の扶養親族が国外に住んでいる場合、○を付けます。この場合、親族関係書類及び送金関係書類を令和7年3月17日までに住所所在地の市区町村に提出しなければならない場合があります。

❸ 退職手当等を有する配偶者・扶養親族

退職手当等の支払を受ける配偶者又は扶養親族がいる場合に記載します。なお、配偶者の場合、所得者と生計を一にし、令和6年の退職所得を除いた合計所得金額の見積額が133万円以下の場合にのみ記載します。

❹ 非居住者である親族

退職手当等の支払を受ける親族が非居住者である場合に、「配偶者」「30歳未満又は70歳以上の扶養親族」「留学中の扶養親族」「障害者である扶養親族」「38万円以上の支払を受けている扶養親族」のいずれかに該当する場合にそれぞれチェックをします。この場合、親族関係書類等の添付書類を令和7年3月17日までに住所所在地の市区町村に提出しなければならない場合があります。

❺ 令和6年中の所得の見積額

令和6年中の退職所得の金額を除いた合計所得金額の見積額を記載します。

❻ 障害者区分

『3 障害者、寡婦、ひとり親または勤労学生の記入』の❶❷に準じて、退職手当等の支払を受ける配偶者または扶養親族が障害者である場合にチェックをします。

❼ 寡婦またはひとり親

退職所得を除くと令和6年中の合計所得金額の見積額が48万円以下となる扶養親族を有することにより、年末調整対象者が寡婦又はひとり親に該当する場合に、チェックをします。

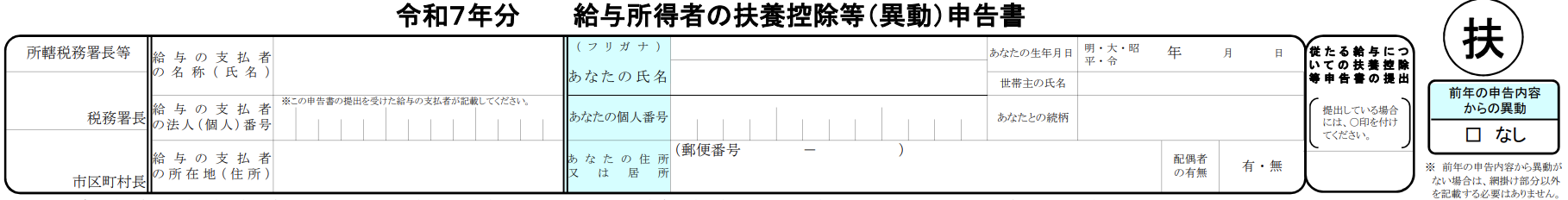

2024年改正点 簡易な扶養控除等(異動)申告書(令和7年分)

年末調整の際には、令和6年分の扶養控除等(異動)申告書と併せて、令和7年分の扶養控除等(異動)申告書も記載することとされています。これは、翌年1月以降の源泉徴収の金額の算定に必要であるためですが、この令和7年分の扶養控除等(異動)申告書の記載にあたって、変更点が一つあります。

(参考:国税庁 各種申告書・記載例)

右側に「前年の申告内容からの異動」という欄が新たに設けられています。令和6年分の扶養控除等(異動)申告書の内容から変更がなければ、こちらにチェックを入れることができ、そうすることによって、それ以降の欄に記載する必要がなくなります。

内容の変更がないというのは、以下のいずれにも該当しない場合を指します。

① 結婚・出生・死亡などにより、配偶者や扶養親族の異動がある場合

② 年齢が変わることによって所得税控除額が変わる場合(例えば扶養親族が15歳から16歳になった場合等)

③ 配偶者(95万円)や扶養親族(48万円)の所得の見積額が変動し、所得税控除額が変わる場合

④ 本人や配偶者、扶養親族が障害者に該当した場合、もしくは該当しなくなった場合

⑤ 本人が寡婦やひとり親、勤労学生に該当した場合、もしくは該当しなくなった場合

まとめ

いかがだったでしょうか。

今回は扶養控除等(異動)申告書の記載方法について解説しました。家庭の状況によっては記載が多くなり複雑化することもあるため、分からない点は会社の担当者に直接確認するようにしましょう。

次回は基礎控除申告書の書き方について解説します。

磯会計センターでは、年末調整の手続き代行はもちろん、茨城でお困りの中小事業主様や個人事業主様に、会計・税務から補助金・融資・労務など幅広くサポートをしておりますので、お悩み事がございましたらぜひお気軽にご相談ください。

(※当該記事は投稿時点の法令等に基づいて掲載しております。当ウェブサイト上のコンテンツについて、できる限り正確に保つように努めていますが、掲載内容の正確性・完全性・信頼性・最新性を保証するものではございません。)

----------------------------------------------------------------------

株式会社磯会計センター

〒308-0844

茨城県筑西市下野殿852-3 メゾンルーチェⅡ

電話番号 : 0296-24-3630

FAX番号 : 0296-25-1588

----------------------------------------------------------------------