【節税】定期同額給与の概要を税理士が解説!

2024/03/07

はじめに

経営者の皆様は毎月の役員報酬をどのように決めているでしょうか。役員報酬は、従業員給与とは異なり、不相当に高額な役員給与を支給することにより利益調整を行うことを防ぐため、様々な規制が設けられています。

役員報酬を損金として計上するためには「定期同額給与」「事前確定届出給与」「業績連動給与」のいずれかの要件を満たす必要があります。今回はこのうち「定期同額給与」の内容や改訂の要件など、概要を解説します。

定期同額給与とは

定期同額給与とは「その支給時期が1か月以下の一定の期間ごとである給与(定期給与)で、①その事業年度(もしくは事業年度開始の日の属する事業年度開始の日から3カ月を経過する日から)の各支給時期における支給額または支給額から源泉税等の額を控除した金額が同額であるもの」をいいます。

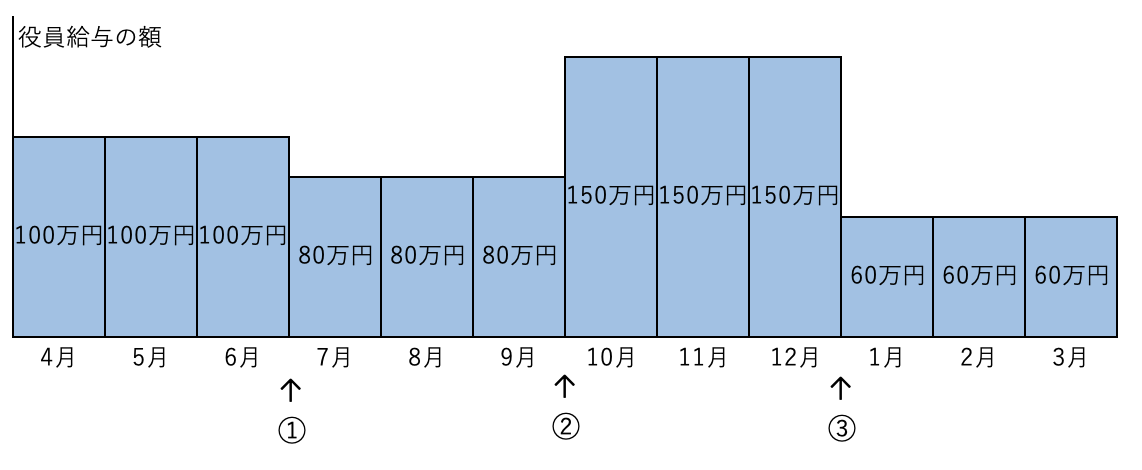

つまり、3月決算の会社であれば、6月30日までに株主総会での決議で役員報酬の額が改定されて、7月以降に支給される役員報酬が同額であれば定期同額給与に該当します。

また、例外的ではあるものの、②役員の職制上の地位が変更されるなどにより定期給与の額が改定された場合や、③法人の経営状況が著しく悪化したことなどにより定期給与の額が減額改定された場合なども、改定後の給与が同額であれば、定期同額給与に該当します。

具体的には、下記のような場合はいずれも定期同額給与として損金算入が認められます。

①株主総会での決議による改定

②取締役から代表取締役に地位が変更されたことによる改定

③経営状況が著しく悪化したことによる改定

定期同額給与と認められない場合の損金不算入額

上記の①〜③に該当しない役員給与の改定は、増額(又は減額)された額が損金として認められません。例えば上記②のタイミングが臨時的改訂事由による給与改定と認められない場合には、150万円のうち、増額した70万円が損金として認められないこととなります。また、③のタイミングが一時的な資金繰り目的での改訂や、単なる業績の悪化等の場合は、「経営状況が著しく悪化した」とみなされないため、減額する前の150万円のうち、減額した90万円が損金として認められないこととなります。

また、上記の①〜③に該当する場合であっても、不相当に高額な部分の金額は損金の額に算入されないことにも注意が必要です。実務上は税務署も「不相当に高額な部分の金額」の算定根拠を提示することが困難であるため、「不相当に高額な部分の金額」だとして否認されるというケースは多くありませんが、過去の裁判において、売上高や売上総利益が大きく減少したにもかかわらず、役員報酬が著しく増加しているとして、平成25年9月期から平成28年9月期の4事業年度で、役員3名に対して支給された約23億円の役員報酬のうち約14億円が「不相当に高額な部分」と判断されたケースがあります。

まとめ

いかがだったでしょうか。

定期同額給与は、どの会社においても一般的に行われている役員報酬の決定方法かと思いますが、万が一要件を満たしていないということになると大きな損失となりますので、最新の注意を払って算定するようにしましょう。

次回は事前確定届出給与について解説します。

磯会計センターでは、茨城でお困りの中小事業主様や個人事業主様に、会計・税務から補助金・融資など幅広くサポートをしておりますので、お悩み事がございましたらぜひお気軽にご相談ください。

(※当該記事は投稿時点の法令等に基づいて掲載しております。当ウェブサイト上のコンテンツについて、できる限り正確に保つように努めていますが、掲載内容の正確性・完全性・信頼性・最新性を保証するものではございません。)

----------------------------------------------------------------------

株式会社磯会計センター

〒308-0844

茨城県筑西市下野殿852-3 メゾンルーチェⅡ

電話番号 : 0296-24-3630

FAX番号 : 0296-25-1588

----------------------------------------------------------------------