【所得税】医療費控除の論点と注意点を税理士が解説!

2024/02/19

はじめに

医療費控除とは、所得税における所得控除の一つで、1年間にかかった医療費をもとに計算した金額を控除することができる制度です。医療費控除のおおまかな要件と計算方法は下記のとおりです。

医療費控除の要件

次のいずれにも該当すること

①納税者が、自己または同一生計親族のために支払った医療費であること。

②1月1日から12月31日までの間に支払った医療費であること

医療費控除の計算

次の式で計算した金額(最高で200万円)

(実際に支払った医療費の合計額ー保険金などで補てんされる金額)ー10万円※

※ 総所得金額等が200万円未満の人は、総所得金額等の5%の金額

今回は、当該医療費控除を検討する際に気をつけなければいけない点を解説します。

同一生計親族のために支払った医療費

要件の一つ目である「同一生計親族のために支払った医療費」について、まず『同一生計親族』とは、本人と生計を一にし、かつ、親族であるものを意味します。『生計を一にする』とは、必ずしも扶養にいれていなければならないわけではなく、また必ずしも同居を求めているものでもありません。重要なことは、一つのお財布の中で生活をしているかどうかということです。国税庁は生計を一にするの考え方について、次のように示しています。

(1) 勤務、修学、療養等の都合上他の親族と日常の起居を共にしていない親族がいる場合であっても、次に掲げる場合に該当するときは、これらの親族は生計を一にするものとする。

イ 当該他の親族と日常の起居を共にしていない親族が、勤務、修学等の余暇には当該他の親族のもとで起居を共にすることを常例としている場合

ロ これらの親族間において、常に生活費、学資金、療養費等の送金が行われている場合

(2) 親族が同一の家屋に起居している場合には、明らかに互いに独立した生活を営んでいると認められる場合を除き、これらの親族は生計を一にするものとする。

そのため、下記のような医療費も控除の対象となります。

(出典: 国税庁 生計を一にするの意義 )

つまり、下記のような場合も医療費控除の対象となります(ただし別世帯で別生計の場合は不可)。

①共働きの夫婦における配偶者の医療費

②単身赴任中の配偶者の医療費

③学校生活のため仕送りを受けながら一人暮らしをしている子供の医療費

また、期の途中で、別生計となった場合でも、生計を一にしていた間の医療費については、医療費控除の対象となるため、例えば4月から新社会人として一人暮らしを始める子供の医療費について、3月31日までは医療費控除が認められます。

医療費の範囲

医療費の範囲については、まず『1月1日から12月31日までの間に支払った医療費であること』とされているため、未払となっている医療費は現実に支払われるまでは控除の対象となりません。

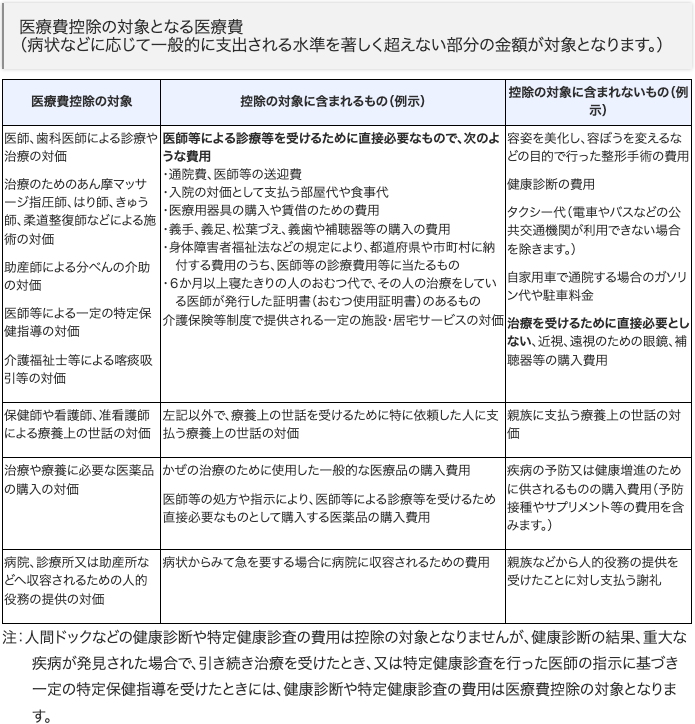

また、医療費の対象となるものについて、国税庁は次のように示しています。

(出典: 国税庁 医療費を支払ったとき)

全てを覚えるのは大変ですが、おおまかに治療や療養に必要な費用は医療費となり、疾病の予防又は健康増進、整形手術費用が医療費とならないと覚えておくのが良いでしょう。

その他詳細な各種医療費についても国税庁からさまざまな解説がされていますので、参考にしてみてください。

参考:国税庁 No.1122 医療費控除の対象となる医療費 Q&A

国税庁 No.1124 医療費控除の対象となる出産費用の具体例

国税庁 No.1125 医療費控除の対象となる介護保険制度下での施設サービスの対価

国税庁 No.1126 医療費控除の対象となる入院費用の具体例

国税庁 No.1128 医療費控除の対象となる歯の治療費の具体例

保険金などで補てんされる金額

医療保険金や、健康保険法における高額療養費などがある場合には、支払った医療費から差し引くこととなりますが、ここで差し引く金額は、その給付の目的となった医療費に対して行われるため、引ききれない金額が生じた場合であっても他の医療費から差し引く必要はありません。

また、保険金などで補てんされる金額が確定申告書を提出するときまでに確定していない場合には、その補てんされる金額の見込額を支払った医療費から差し引きます。そして後日、補てんされる金額を受け取ったときに、修正申告又は更正の請求の手続により訂正することになります。

セルフメディケーション税制

セルフメディケーション税制とは、健康の保持増進及び疾病の予防への取組として、人間ドックやインフルエンザの予防接種など法令に基づき行われる健康の保持増進及び疾病の予防への取組を行っており、平成29年1月1日から令和8年12月31日までの間に、自己または生計同一親族のために支払った特定一般用医薬品等購入費があるときに、一定の金額を医療費控除の特例の対象となる金額として所得金額から差し引くことができる制度です。特定一般用医薬品等購入費は購入した際の領収書にセルフメディケーション税制の対象であることが表示されています。

セルフメディケーション税制に係る医療費控除の計算

次の式で計算した金額(最高で88,000円)

実際に支払った特定一般用医薬品等購入品の合計額ー保険金などで補てんされる金額ー12,000円

このセルフメディケーション税制と通常の医療費控除は選択適用となるため、どちらか有利な方を選択するようにしましょう。セルフメディケーション税制を選択する場合はセルフメディケーション税制に関する事項を記載した確定申告書を提出し、またセルフメディケーション税制の明細書を添付する必要があります。

まとめ

いかがだったでしょうか。

一番のポイントはやはり、医療費控除の対象になるのかならないのかの具体的な例示かと思いますが、中には今回の解説や参考記事にも掲載されていない医療費があるかもしれません。詳細な内容について不明な点がある場合には、お近くの専門家にご相談することをお勧めします。

磯会計センターでは、茨城でお困りの中小事業主様や個人事業主様に、会計・税務から補助金・融資など幅広くサポートをしておりますので、お悩み事がございましたらぜひお気軽にご相談ください。

(※当該記事は投稿時点の法令等に基づいて掲載しております。当ウェブサイト上のコンテンツについて、できる限り正確に保つように努めていますが、掲載内容の正確性・完全性・信頼性・最新性を保証するものではございません。)

----------------------------------------------------------------------

株式会社磯会計センター

〒308-0844

茨城県筑西市下野殿852-3 メゾンルーチェⅡ

電話番号 : 0296-24-3630

FAX番号 : 0296-25-1588

----------------------------------------------------------------------