【基礎論点】所得税の仕組みを税理士が解説!⑮税額計算及び税額控除(住宅借入金等特別控除)

2024/02/15

はじめに

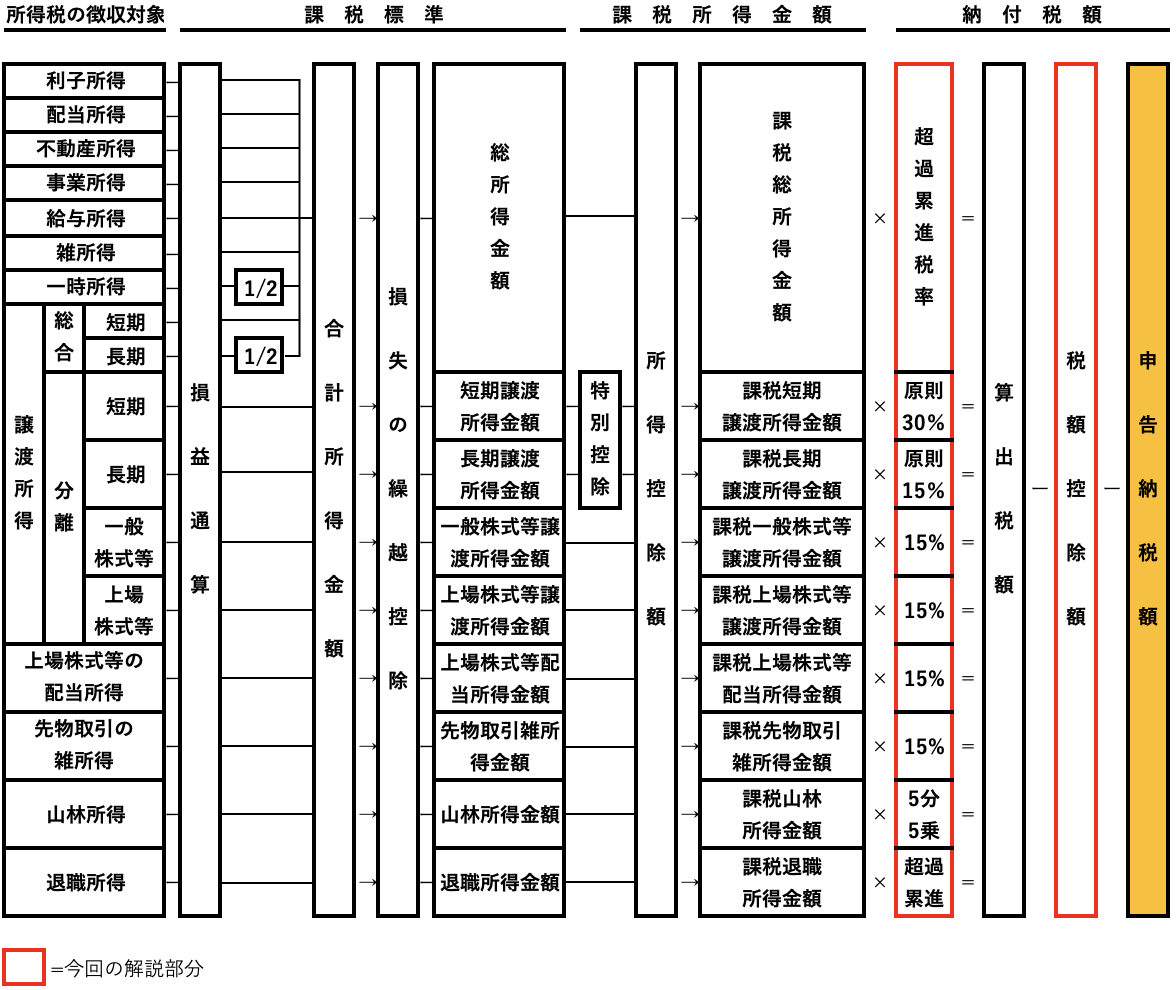

所得税は、個人の所得に対してかかる税金で、1年間の全ての所得から所得控除を差し引いた残りの課税所得に税率を適用し税額を計算します。(平成25年からは復興特別所得税も併せて徴収されています。)

今回は確定申告を予定している方や、確定申告が必要かどうかわからない人向けに、所得税の基本論点や計算の流れ等を複数回に分けて解説します。第15回は税額計算及び税額控除についてです。

税額計算

課税所得金額のうち、総合課税される総所得金額については、所得金額が大きくなるにつれて税率が高くなる、超過累進税率が採用されています。具体的にはまず、総所得金額について1,000円未満の端数金額を切り捨て、下記の表に当てはめて税額を計算します。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円から1,949,000円まで | 5% | 0円 |

| 1,950,000円から3,299,000円まで | 10% | 97,500円 |

| 3,300,000円から6,949,000円まで | 20% | 427,500円 |

| 6,950,000円から8,999,000円まで | 23% | 636,000円 |

| 9,000,000円から17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円から39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

※ 令和19年までの確定申告においては、上記に併せて復興特別所得税(所得税額の2.1%)が加算されます。

例えば、総所得金額が7,654,321円の場合、税額は下記のようになります。

7,654,000円(千円未満切り捨て)×0.23ー636,000円=1,124,420円

その他の分離課税の所得金額についてはそれぞれの所得の解説の際に説明していますので、そちらを参考にしてください。

税額控除

税額控除とは、課税所得金額に税率を乗じて算出した所得税額から、一定の金額を控除する制度です。前回以前で解説した所得控除との違いは、所得控除が所得に対して控除する制度であるのに対し、税額控除は税額から直接控除する制度であることです。仮に所得控除と税額控除が100万円ずつあった場合、所得控除は実質的には「100万円×税率」分だけが税金が低くなるのに対し、税額控除は100万円分税金が安くなるため、とても大きな控除となります。

税額控除は二重課税の防止の観点や社会政策の観点など、さまざまな目的のもと設計されており、数十種類もの税額控除の項目があります。今回はその中の一つである、『(特定増改築等)住宅借入金等特別控除』について解説します。※

※今回は、2022年以降に居住する場合の税額控除を対象に解説します。

(特定増改築等)住宅借入金等特別控除

(特定増改築等)住宅借入金等特別控除(以下、『住宅ローン減税』という。)とは、住宅ローン等を利用してマイホームの新築等をした場合に、一定期間住宅ローン残高を基にした一定金額が税額から控除できる制度です。住宅ローン減税の主な対象物は「マイホームの新築・中古物件の取得・リフォーム・土地付建物の購入」で、要件は下記のとおりです。

| 番号 | 要 件 | 新 築 | 中 古 | 増改築 |

| 1 | 住宅の新築等の日から6か月以内に居住の用に供していること | ○ | ○ | ○ |

| 2 | その年の年分の12月31日まで引き続き居住の用に供していること | ○ | ○ | ○ |

| 3 |

次の①または②のいずれかに該当すること ① 下記②以外の場合 イ 床面積が50㎡以上であり、かつ、床面積の2分の1以上が居住用であること ロ 合計所得金額が2,000万円以下であること ② 特例居住用家屋または特例認定住宅等の場合 イ 住宅の床面積が40㎡以上50㎡未満であり、かつ、床面積の2分の1以上が居住用であること ロ 合計所得金額が1,000万円以下であること |

○ | ①のみ ○ |

①のみ ○ |

| 4 | 住宅ローンの返済期間が10年以上であること | ○ | ○ | ○ |

| 5 | 2以上の住宅を所有している場合には、主として居住の用に供すると認められる住宅であること | ○ | ○ | ○ |

| 6 |

居住年(増改築をした年)含む前3年間及び、居住年(増改築をした年)の翌年以後3年以内に一 定の譲渡所得の課税の特例の適用を受けていないこと |

○ | ○ | ○ |

| 7 | 生計を一にする親族や特別な関係のある者からの取得でないこと | ○ | ○ | |

| 8 | 贈与による住宅の取得ではないこと | ○ | ○ | |

| 9 |

中古物件で次のいずれかに該当すること。 ① 昭和57年1月1日以後に建築されたものであること ② 昭和57年1月1日以前の場合は、次のいずれかに該当すること イ 取得の日前2年以内に、耐震住宅の証明があること ロ 取得の日までに耐震改修の申請をし、かつ、居住日までに耐震住宅の証明があること ※ 認定住宅等として住宅借入金等特別控除を受けるためには、上記①または②イに該当することが必要です ※ ②ロのみに該当する場合は、一般の中古住宅として住宅借入金等特別控除の対象となります |

○ | ||

| 10 | 自己が所有し、かつ、自己の居住の用に供する家屋について行う増改築等であること | ○ | ||

| 11 |

増改築等の額(補助金が場合はその額を控除した額)が100万円を超えており、その2分の1以上 の額が居住用部分の工事費用であること |

○ |

そして、当該制度を利用した場合の控除額は下記のとおりです。

| 居住年 | 借入限度額 | 控除率 | 税額の最大控除額 | 控除期間 | ||

| 新 築 |

・認定長期優良住宅※1 ・認定低炭素住宅※1 |

2022年・2023年 | 5,000万円 | 0.7% | 35万円 | 13年 |

| 2024年・2025年 | 4,500万円 | 0.7% | 31.5万円 | 13年 | ||

| 特定エネルギー 消費性能向上住宅※1 |

2022年・2023年 | 4,500万円 | 0.7% | 31.5万円 | 13年 | |

| 2024年・2025年 | 3,500万円 | 0.7% | 24.5万円 | 13年 | ||

| エネルギー 消費性能向上住宅※1 |

2022年・2023年 | 4,000万円 | 0.7% | 28万円 | 13年 | |

| 2024年・2025年 | 3,000万円 | 0.7% | 21万円 | 13年 | ||

| 一般の新築住宅 | 2022年・2023年 | 3,000万円 | 0.7% | 21万円 | 13年 | |

| 2024年・2025年 | ー※2 | 0.7% | ー※2 | 10年 | ||

| 中 古 |

・認定長期優良住宅※1 ・エネルギー |

2022年・2023年 2024年・2025年 |

3,000万円 | 0.7% | 21万円 | 10年 |

| 一般の中古住宅 | 2022年・2023年 2024年・2025年 |

2,000万円 | 0.7% | 14万円 | 10年 | |

| 増改築 | 全て | 2022年・2023年 2024年・2025年 |

2,000万円 | 0.7% | 14万円 | 10年 |

※1 上記の住宅は各法律に規定する住宅として証明がされたものをいいます。物件を新築・取得する際に確認するようにしましょう。

※2 2023年12月31日までに建築確認を受けたものまたは2024年6月30日までに建築されたものは、借入限度額を2,000万円として10年間の控除が受けられます。ただし当該物件が特例居住用家屋に該当する場合(床面積が40平方メートル以上50平方メートル未満)は、2023年12月31日までに建築確認を受けたものである必要があります。

まとめ

いかがだったでしょうか。

税額控除は今回解説したもの以外にも多くの制度がありますので、詳細については専門家に相談することをお勧めします。

今回で所得税の基礎論点の解説は以上となります。今回は基礎的な部分のみの解説となりましたが、今後も色々な論点の解説をしていきますので、ご覧いただければと思います。

磯会計センターでは、茨城でお困りの中小事業主様や個人事業主様に、会計・税務から補助金・融資など幅広くサポートをしておりますので、お悩み事がございましたらぜひお気軽にご相談ください。

(※当該記事は投稿時点の法令等に基づいて掲載しております。当ウェブサイト上のコンテンツについて、できる限り正確に保つように努めていますが、掲載内容の正確性・完全性・信頼性・最新性を保証するものではございません。)

----------------------------------------------------------------------

株式会社磯会計センター

〒308-0844

茨城県筑西市下野殿852-3 メゾンルーチェⅡ

電話番号 : 0296-24-3630

FAX番号 : 0296-25-1588

----------------------------------------------------------------------