【基礎論点】所得税の仕組みを税理士が解説!⑬所得控除その1(雑損控除・医療費控除・社会保険料控除・小規模企業共済等掛金控除・生命保険料控除・地震保険料控除・寄附金控除)

2024/02/07

はじめに

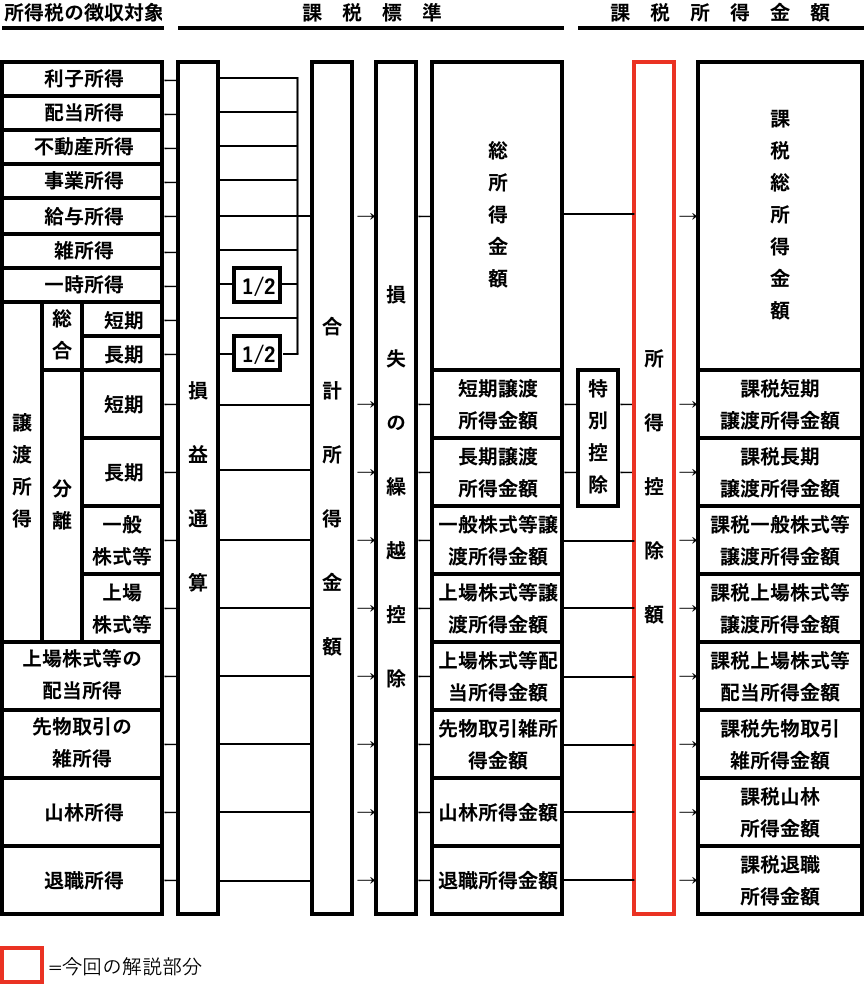

所得税は、個人の所得に対してかかる税金で、1年間の全ての所得から所得控除を差し引いた残りの課税所得に税率を適用し税額を計算します。(平成25年からは復興特別所得税も併せて徴収されています。)

今回は確定申告を予定している方や、確定申告が必要かどうかわからない人向けに、所得税の基本論点や計算の流れ等を複数回に分けて解説します。第13回は所得控除のうち物的控除(雑損控除・医療費控除・社会保険料控除・小規模企業共済等掛金控除・生命保険料控除・地震保険料控除・寄附金控除)についてです。

所得控除とは、一定の要件の該当する場合に、所得金額の合計から一定の金額を差し引くことができる制度です。

所得控除は全部で15種類あり、それぞれに要件がありますので、下記にて詳しく解説します。

雑損控除

雑損控除とは、災害などによって、一定の要件に当てはまる資産について損害を受けた場合等に控除することができる制度です。当該控除を受けるためには「損害の要件」「資産の要件」が必要です。

損害の要件 次のいずれかに該当すること

①震災、風水害、冷害、雪害、落雷など自然現象の異変

②火災、火薬類の爆発など人為による異常な災害

③害虫などの生物による異常な災害

④盗難

⑤横領

※詐欺や恐喝の場合には、雑損控除の対象となりません。

資産の要件 次のいずれにも該当すること

①資産の所有者が「納税者」もしくは「納税者と生計を一にする配偶者やその他の親族(以下、『同一生計親族』)で、総所得金額等が48万円以下の方」

②棚卸資産、事業用固定資産等または生活に通常必要でない資産のいずれにも該当しない資産であること。

※「生活に通常必要でない資産」については、『【基礎論点】所得税の仕組みを税理士が解説!⑨譲渡所得』を参考にしてください。

雑損控除の計算 次のいずれか多い金額

①(損害金額※1+災害等関連支出の金額※2ー保険金等の額)ー(総所得金額等)×10%

②(災害関連支出の金額ー保険金等の額)ー5万円

※1 損害金額とは損害直前の時価を基に計算された金額のことを言います。また、損害を受けた資産が減価償却資産である場合には、その資産の取得価額から減価償却費累計相当額を控除することができます。

※2 災害関連支出の金額とは、災害により被害を受けた住宅の取り壊しや撤去費用、修繕費用や、盗難や横領により損害を受けた資産の原状回復のための支出などが該当します。

医療費控除

医療費控除とは、1年間にかかった医療費をもとに計算した金額を控除することができる制度です。

医療費控除の要件 次のいずれにも該当すること

①納税者が、自己または同一生計親族のために支払った医療費であること。

②1月1日から12月31日までの間に支払った医療費であること

医療費控除の計算 次の式で計算した金額(最高で200万円)

(実際に支払った医療費の合計額ー保険金などで補てんされる金額※1)ー10万円※2

※1 入院費給付金や健康保険などで支給される高額療養費などです。

※2 総所得金額等が200万円未満の人は、総所得金額等の5%の金額となります。

社会保険料控除

社会保険料控除とは、1年間に支払った社会保険料の金額を控除することができる制度です。対象となる社会保険料で代表的なものは次のとおりです。

①健康保険、国民年金、厚生年金保険および船員保険の保険料で被保険者として負担するもの

②国民健康保険の保険料または国民健康保険税

③高齢者の医療の確保に関する法律の規定による保険料

④介護保険法の規定による介護保険料

⑤雇用保険の被保険者として負担する労働保険料

⑥国民年金基金の加入員として負担する掛金

社会保険料控除の要件 次のいずれにも該当すること

①納税者が、自己または同一生計親族のために支払った社会保険料であること。

②1月1日から12月31日までの間に支払った社会保険料または給与や公的年金から差し引かれた金額であること

社会保険料控除の計算

社会保険料の全額が控除対象となります。

小規模企業共済等掛金控除

小規模企業共済等掛金控除とは、1年間に支払った小規模企業共済等掛金の金額を控除することができる制度です。対象となる小規模企業共済等掛金で代表的なものは次のとおりです。

①独立行政法人中小企業基盤整備機構と結んだ共済契約の掛金

②確定拠出年金法に規定する企業型年金加入者掛金または個人型年金加入者掛金

③心身障害者扶養共済制度の掛金

小規模企業共済等掛金控除の要件 次のいずれにも該当すること

①納税者が、自己のために支払った社会保険料であること。

②1月1日から12月31日までの間に支払った小規模企業共済等掛金であること

小規模企業共済等掛金控除の計算

小規模企業共済等掛金の全額が控除対象となります。

生命保険料控除

生命保険料控除とは、1年間に支払った生命保険料、介護医療保険料および個人年金保険料のうち、一定の金額を控除することができる制度です。対象となるものは、契約の保険金受取人が保険契約者か配偶者、またはその他の親族である場合です。ただし、保険期間が5年未満の貯蓄保険や貯蓄共済、外国の生命保険会社の契約等には適用されません。

生命保険料控除は、生命保険料、介護医療保険料、個人年金保険料それぞれで下記の計算を行い、各控除額の合計額が生命保険料控除額となります(限度額120,000円)。

新契約に基づく場合の控除額

| 年間の支払保険料等 | 控除額 |

| 20,000円以下 | 支払保険料等の全額 |

| 20,000円超40,000円以下 | 支払保険料等×1/2+10,000円 |

| 40,000円超80,000円以下 | 支払保険料等×1/4+20,000円 |

| 80,000円超 | 一律40,000円 |

旧契約に基づく場合の控除額

| 年間の支払保険料等 | 控除額 |

| 25,000円以下 | 支払保険料等の全額 |

| 25,000円超50,000円以下 | 支払保険料等×1/2+12,500円 |

| 50,000円超100,000円以下 | 支払保険料等×1/4+25,000円 |

| 100,000円超 | 一律50,000円 |

なお、新契約と旧契約の双方に加入している場合は、旧契約の年間支払保険料等の金額が60,000円を超える場合は、旧契約の年間支払保険料等の金額に基づき計算した金額が適用され、旧契約の年間支払保険料等の金額が60,000円以下の場合は、両契約の年間支払保険料等の金額に基づき計算した金額の合計額が適用されます。

また、2024年度税制改正に伴い、23歳未満の扶養親族がいる場合には、新生命保険料にかかる一般生命保険料控除の適用限度額が、40,000円から60,000円に引き上げられる見込みとなっていますので、こちらについては結論が出次第解説いたします。

地震保険料控除

地震保険料控除とは、1年間に支払った地震保険料のうち、一定の金額を控除することができる制度です。対象となるものは、契約者や生計同一親族が所有する居住用の建物、またはこれらの方が所有する家財を保険の対象とする地震保険契約です。

※この他に、一定の長期損害保険契約等に係る損害保険料については、地震保険料控除の対象とすることができます。

地震保険料控除の計算

| 年間の支払保険料等 | 控除額 |

| 50,000円以下 | 支払保険料等の全額 |

| 50,000円超 | 一律50,000円 |

寄付金控除

寄付金控除とは、国や地方公共団体、特定公益増進法人などに対し特定寄附金を支出した場合、一定の金額を控除することができる制度です。代表的なものといえば『ふるさと納税』が挙げられますが、それ以外の特定寄付金についての詳細な範囲は「国税庁 No.1150 一定の寄附金を支払ったとき(寄附金控除)」を参考にしてください。

寄附金控除の計算

・「特定寄附金の額の合計額」または「その年の総所得金額等の40%」のいずれか低い金額ー2,000円

まとめ

いかがだったでしょうか。

所得控除を受けることによって、税金が数十万から数百万も変わってくるケースもありますので、適用できる所得控除は忘れずに申告しましょう。

次回は所得控除のうち人的控除(障害者控除・寡婦控除・ひとり親控除・勤労学生控除・配偶者控除・配偶者特別控除・扶養控除・基礎控除)について解説します。

磯会計センターでは、茨城でお困りの中小事業主様や個人事業主様に、会計・税務から補助金・融資など幅広くサポートをしておりますので、お悩み事がございましたらぜひお気軽にご相談ください。

(※当該記事は投稿時点の法令等に基づいて掲載しております。当ウェブサイト上のコンテンツについて、できる限り正確に保つように努めていますが、掲載内容の正確性・完全性・信頼性・最新性を保証するものではございません。)

----------------------------------------------------------------------

株式会社磯会計センター

〒308-0844

茨城県筑西市下野殿852-3 メゾンルーチェⅡ

電話番号 : 0296-24-3630

FAX番号 : 0296-25-1588

----------------------------------------------------------------------