【基礎論点】所得税の仕組みを税理士が解説!⑪雑所得

2024/02/02

はじめに

所得税は、個人の所得に対してかかる税金で、1年間の全ての所得から所得控除を差し引いた残りの課税所得に税率を適用し税額を計算します。(平成25年からは復興特別所得税も併せて徴収されています。)

今回は確定申告を予定している方や、確定申告が必要かどうかわからない人向けに、所得税の基本論点や計算の流れ等を複数回に分けて解説します。第11回は雑所得についてです。

雑所得とは

雑所得とは、利子所得、配当所得、不動産所得、事業所得、給与所得、退職所得、山林所得、譲渡所得および一時所得のいずれにも当たらない所得をいいます。その中でも雑所得は「公的年金等」と「公的年金等以外」に区分し、異なる所得の計算を行うこととしています。それぞれの範囲で代表的なものは下記のとおりです。

・公的年金等

① 国民年金法、厚生年金保険法、共済組合法などの規定による年金

② 退職年金

③ 確定給付企業年金法の規定に基づいて支給を受ける年金

・公的年金等以外

① 利子所得に該当しないもの(学校債・組合債の利子、所得税の還付加算金など)

② 配当所得に該当しないもの(法人が損金経理した株主優待券など)

③ 事業所得や給与所得を生む者が行う副業による収入(原稿料、講演料など)

④ 一時所得に該当する内容のもので、かつ、営利目的のもの

⑤ 生命保険契約等に基づく年金及び損害保険契約等に基づく年金

⑥ ネットオークション等で得た収入

⑦ FXや仮想通貨取引での利益

雑所得の計算

雑所得の計算方法は下記のとおりです。

A.公的年金等

「収入金額ー公的年金等控除額」

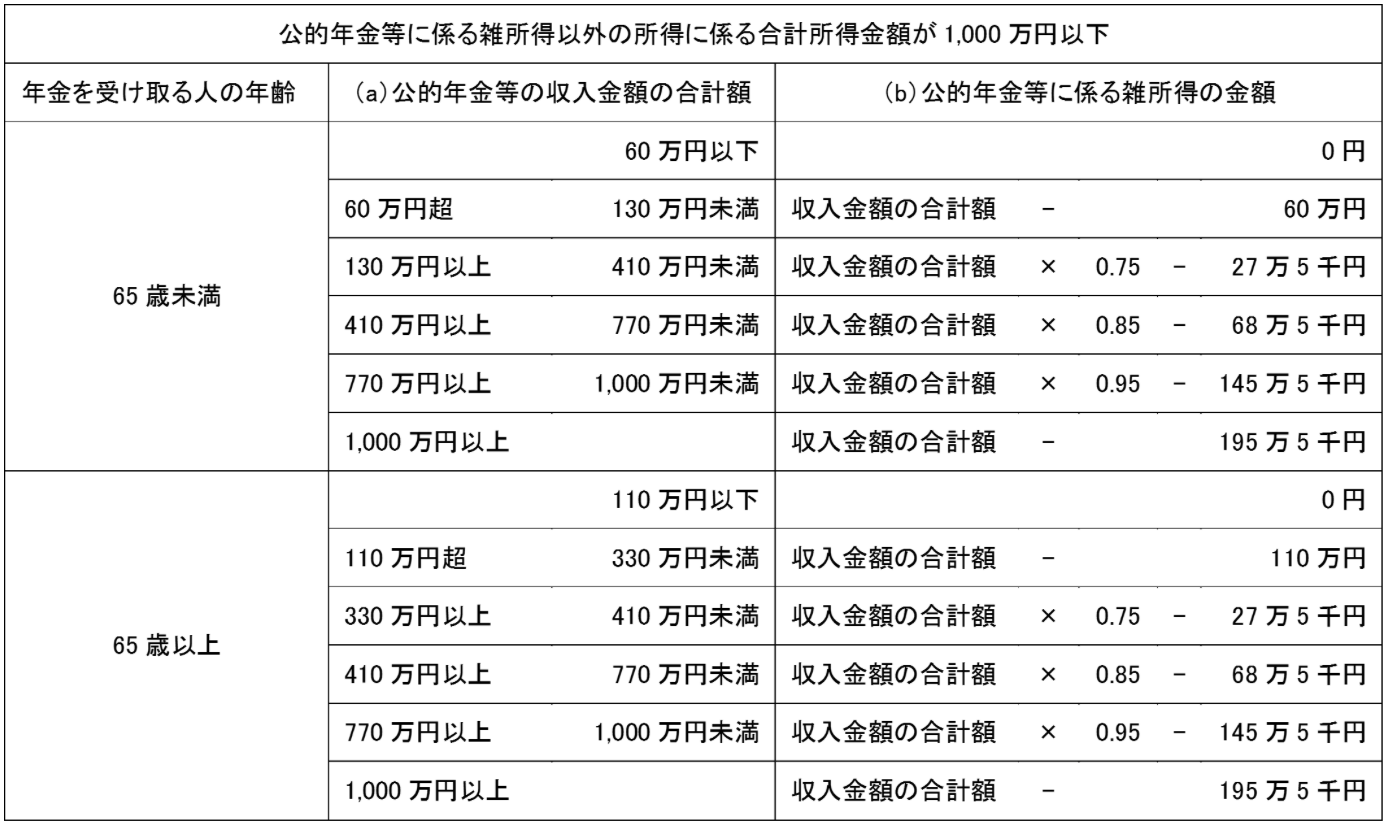

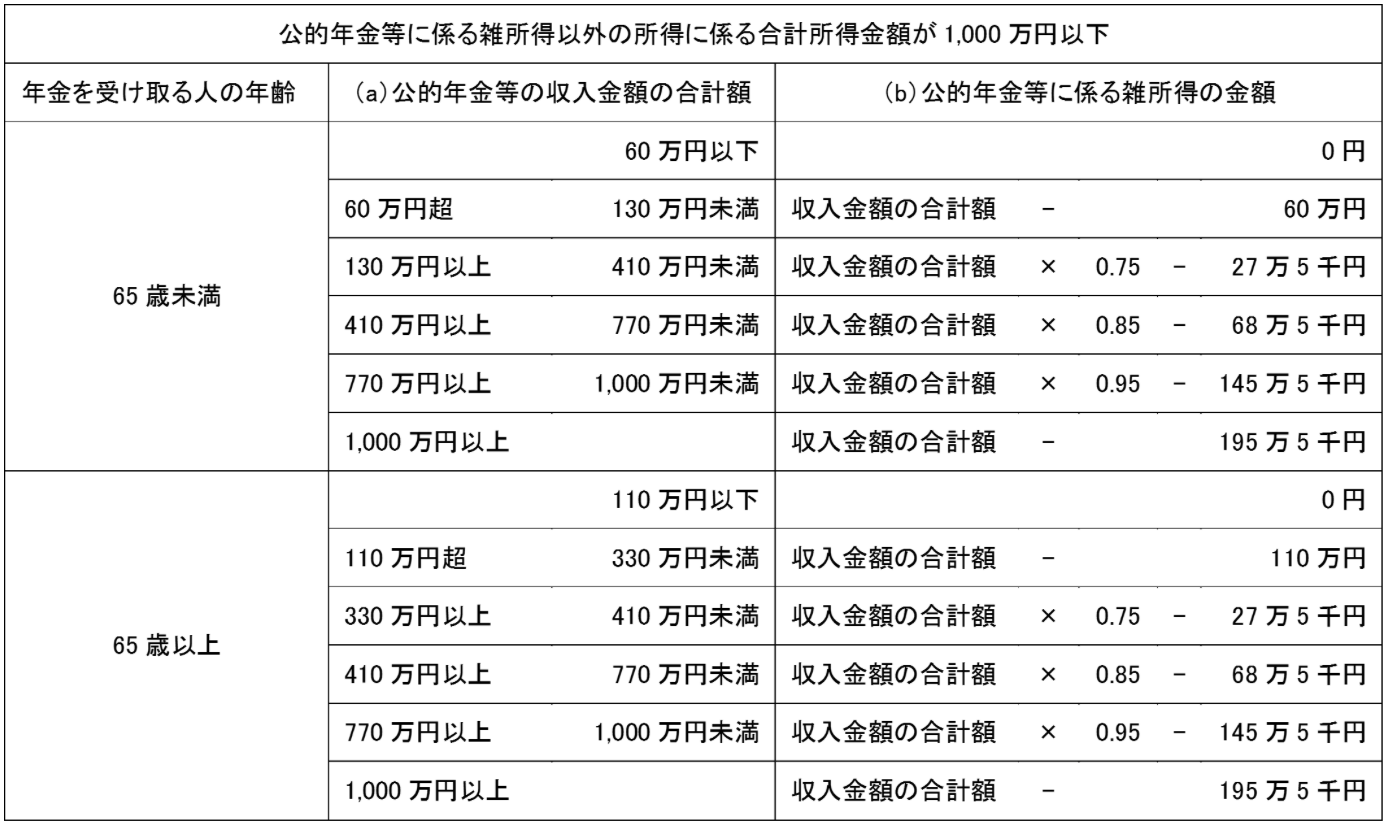

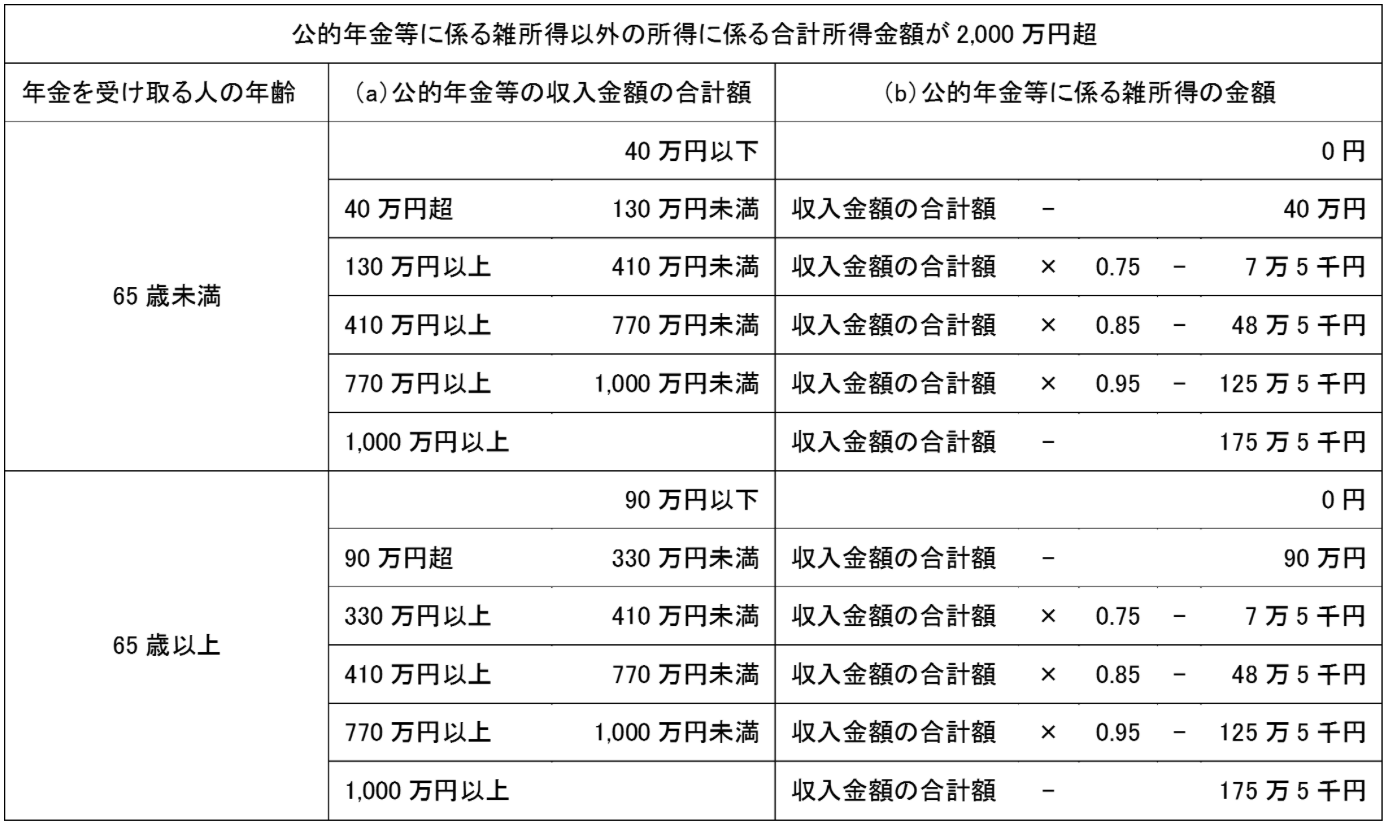

公的年金等控除額は、受給者の年齢、年金の収入金額に応じて定められている控除です。具体的には下記の表の計算式を使って算出することが可能です。

(出典:国税庁「No.1600 公的年金等の課税関係」)

B. 公的年金等以外

「総収入金額ー必要経費」

総収入金額や必要経費の考え方については、基本的には事業所得と同様ですが、生命保険契約等に基づく年金及び損害保険契約等に基づく年金が支給される際に一時金と併せて支給することとを選択した場合、必要経費の算定にあたって、年金部分と一時金部分の按分計算が必要になるケースがあります。

まとめ

いかがだったでしょうか。

雑所得は他の所得に該当しない所得を全て含むため、その範囲が非常に広く、さまざまな性質のものが含まれます。不明な点等がある場合は、専門家に相談することをおすすめします。

次回は損益通算及び損失の繰越控除について解説します。

磯会計センターでは、茨城でお困りの中小事業主様や個人事業主様に、会計・税務から補助金・融資など幅広くサポートをしておりますので、お悩み事がございましたらぜひお気軽にご相談ください。

(※当該記事は投稿時点の法令等に基づいて掲載しております。当ウェブサイト上のコンテンツについて、できる限り正確に保つように努めていますが、掲載内容の正確性・完全性・信頼性・最新性を保証するものではございません。)

----------------------------------------------------------------------

株式会社磯会計センター

〒308-0844

茨城県筑西市下野殿852-3 メゾンルーチェⅡ

電話番号 : 0296-24-3630

FAX番号 : 0296-25-1588

----------------------------------------------------------------------