【事業】法人設立時の必要書類について税理士が解説!

2023/06/07

はじめに

法人を設立するためには設立の登記だけでなく、各種届出書の税務署等への提出が必要です。もちろん当初から顧問税理士と契約していれば、税理士が会社設立後の税務手続を一括して行ってくれますが、「設立はじめは規模も小さく、税理士費用がもったいないから自分でやる。」といった場合には、当該書類の提出も自分で行う必要があります。今回は法人設立時の必要書類について、主な書類の概要や提出先、提出期限を解説していきます。

(併せて当ブログの『【事業】株式会社設立の流れとポイントを解説!』もご参考ください。)

必ず提出が必要な書類

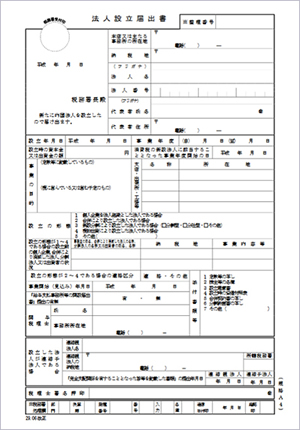

①法人設立届出書

法人設立届出書は必ず税務署に提出しなければならない書類で、提出期限は、設立の日から2カ月以内となっています。また、添付書類として、定款の写しを添付します。

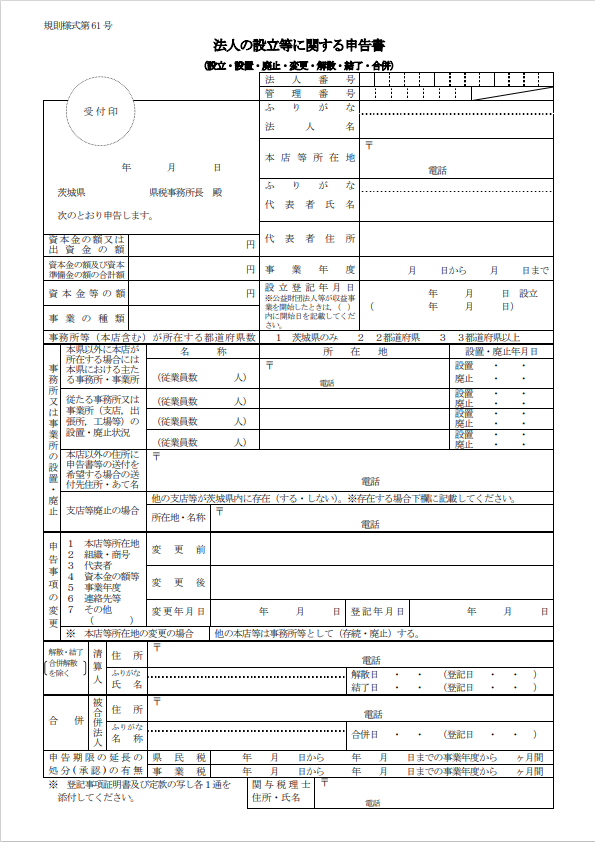

②法人設立・設置届出書

①とよく似た書類ですが、法人設立届出書が税務署に対して提出するのに対して法人設立・設置届出書は都道府県や市町村に対して提出する書類です。提出期限は都道府県や市町村によって様々ですが、茨城県であれば設立等の日から2月以内、茨城県の筑西市は特に提出期限の指定はされていませんでしたので、提出後速やかに提出をお勧めします。また、こちらも添付書類として、定款の写しや法人登記簿謄本の写しが必要な場合があります。(下記は茨城県税事務所に対する法人設立・設置届出書です。)

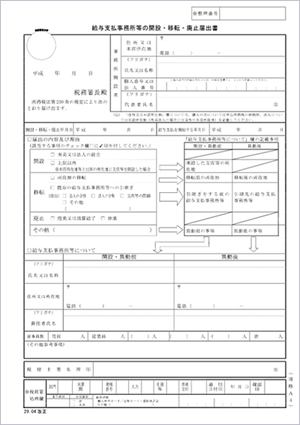

③給与支払事務所等の開設届出書

給与支払事務所等の開設届出書は給与の支払者が国内において給与等の支払事務を取り扱う事務所等を開設した場合に、税務署に対して提出する書類です。社員が社長1人であっても、給与支払事務所等の開設の届出は必要です。提出期限は、給与支払事務所等開設後1カ月以内となっています。

必要に応じて提出が必要な書類

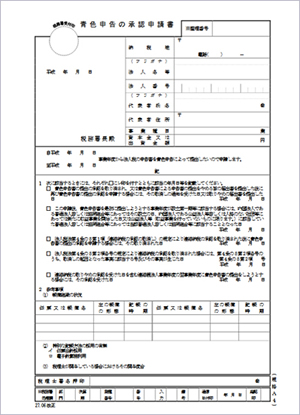

①青色申告の承認申請書

法人の申告書の作成方法には、青色申告と白色申告の2種類がありますが、青色申告の承認申請書は青色申告を利用する場合に提出する書類です。青色申告のほうが税務上のメリットが大きいため、実務上はほとんどの会社が青色申告の承認申請書を提出しています。提出先は税務署で、提出期限は、会社を設立してから3カ月を経過した日か、最初の事業年度末日のうち、いずれか早い日の前日までです。

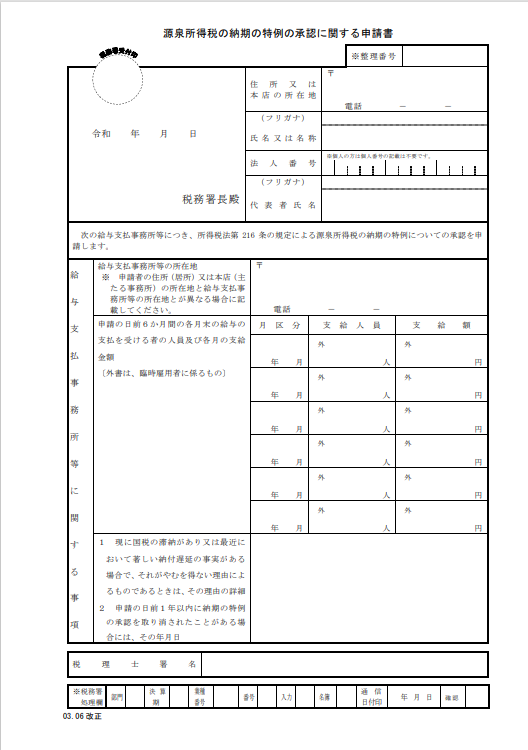

②源泉所得税の納期の特例の承認に関する申請書

法人は従業員に給与を支払う際、あらかじめ所得税及び復興特別所得税を源泉徴収し、原則として給与などを実際に支払った月の翌月10日までに納税する必要があります。しかし、給与の支払人員が常時10人未満の場合には、毎月ではなく半年分をまとめて納付することができます。この特例を申請する際に提出するのが、源泉所得税の納期の特例の承認に関する申請書です。提出先は税務署で、提出期限は定められていませんが、提出した日の翌月に支払う給与等から適用できるため、早めに提出するようにしましょう。

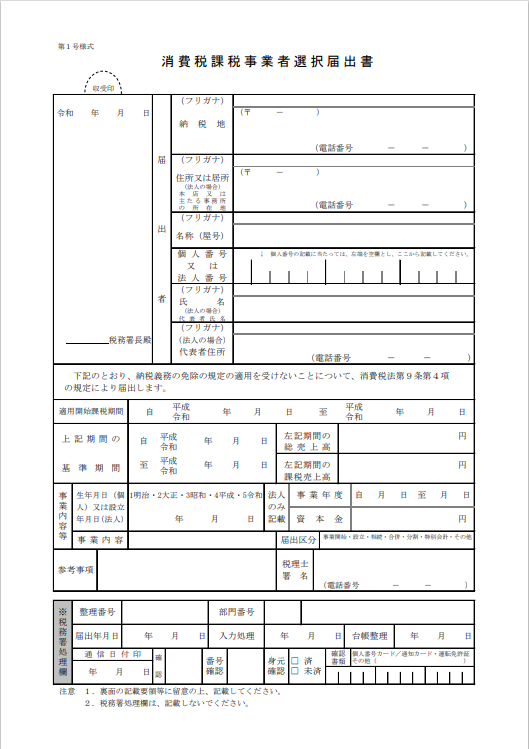

③消費税課税事業者選択届出書

消費税に関して、基本的には設立から2事業年度は消費税の納税義務は免除されていますが、例えば設立初年度に大規模な設備投資を行った結果、売上に係る消費税額より仕入に係る消費税額が多くなる場合でも、免税事業者の場合還付されません。そこで、免税事業者が還付を受けるために課税事業者になる際に必要となる書類が、消費税課税事業者選択届出書です。提出先は税務署で、提出期限は新設法人の場合、事業年度の末日までに提出することで課税事業者となることができます。

ただし、消費税課税事業者選択届出書を提出した場合には、少なくとも2事業年度は課税事業者継続しなければならないため、よく検討してから提出することをお勧めします。

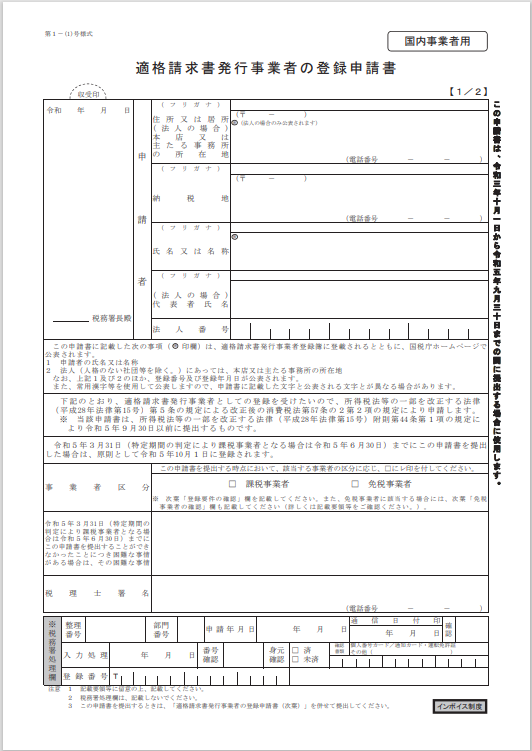

④適格請求書発行事業者の登録申請書

適格請求書発行事業者の登録申請書は事業者が適格請求書(インボイス)を発行する場合に申請する書類です。インボイスに関しては当ブログにおいても詳細に解説していますので、ぜひそちらも参考にしてください。(【税制改正】インボイスの令和5年税制改正を税理士が解説!その1)

提出先は税務署で、提出期限に関して、2023年10月1日のインボイス開始日から登録する場合は、2023年9月30日までとなっています。

⑤棚卸資産の評価方法の届出書・減価償却資産の償却方法の届出書

材料や商品を仕入れたのち、期末日まで在庫として保管されているものは棚卸資産として計上されますが、当該棚卸資産の単価の計算方法はいくつか存在します。その評価方法をどれにするのかを選択する際に提出するのが、棚卸資産の評価方法の届出書です。ただし、特に提出をしなくとも問題はなく、その際は税法で定められた計算方法(最終仕入原価法)を採用することとなります。

同様に減価償却資産の償却方法も定額法と定率法が存在しますが、その評価方法をどれにするのかを選択する際に提出するのが、減価償却資産の償却方法の届出書です。ただし、特に提出をしなくとも問題はなく、その際は税法で定められた計算方法(定率法)を採用することとなります。

いずれも提出先は税務署で、提出期限は、設立の場合は設立第1期の確定申告書の提出期限までとなっています。

まとめ

いかがだったでしょうか。

法人の設立には相当な労力を要します。また、毎年決算期に提出する申告書に関しても複雑かつ膨大なものになるため、できるだけ会社設立時から顧問税理士と契約をして、設立関係の書類から申告書の作成までまとめて依頼しておくことをお勧めします。

磯会計センターでは、会社設立の手続きも、一からフルサポートしております。茨城県で開業や法人設立を検討している方は是非一度ご相談ください。

(※当該記事は投稿時点の法令等に基づいて掲載しております。)

----------------------------------------------------------------------

株式会社磯会計センター

〒308-0844

茨城県筑西市下野殿852-3 メゾンルーチェⅡ

電話番号 : 0296-24-3630

FAX番号 : 0296-25-1588

----------------------------------------------------------------------